Oversigt over aktiemarkedet

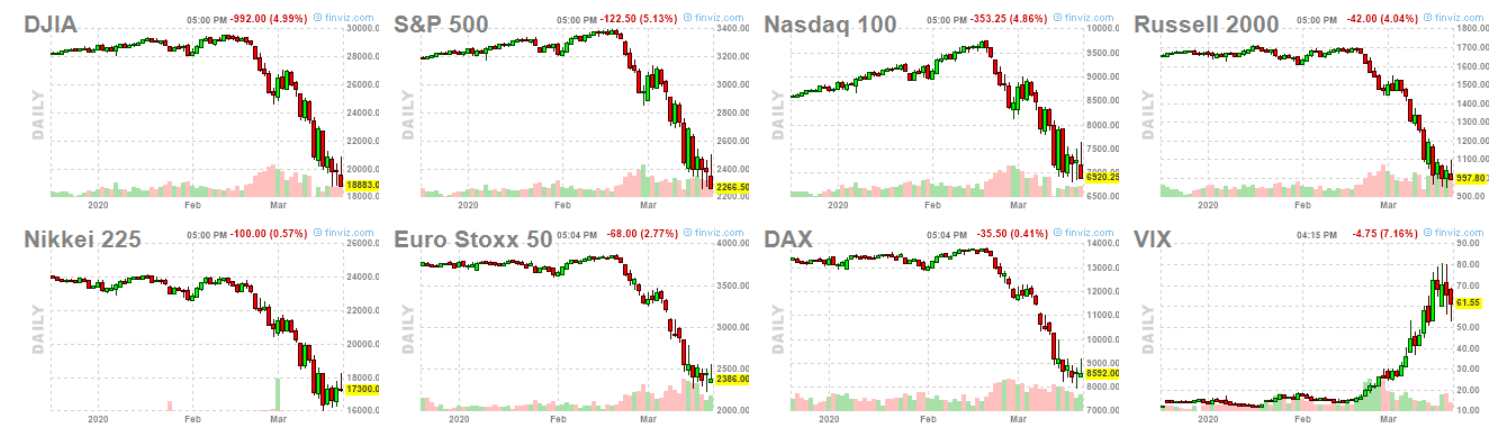

Markederne udviklede sig negative i løbet af uge 12. Alle indekser lukkede i lavere kurs i forhold til sidste fredag. Investorerne var meget nervøse i starten af ugen, og dette kunne ses på markant fald på aktier kurser og stigende VIX indekset mandag den 16-03-2020. VIX indekset nåede i kurs 85 den 17-19/3-2020. Dette er, den højeste kurs siden marts/2008, hvor VIX indekset var op i kurs 90. Jeg havde tidligere sagt, at man skal være forsigtig, når VIX indekset, bryder op over 30. Jeg havde også skrevet mange gange før, at jeg vil være meget negativ på aktiemarkedet, hvis S&P500 lukker under lukkekurs den 24-12-2108 i kurs 2350$. Køberne kom på banen i løbet af ugen og forsøgte at holde kursen over 2400-2500$, fordi FED kom med rentenedsættelse i løbet af ugen, men sælgerne var aggressive og lukkede S&P 500 i kurs 2304,9$ fredag den 20-03-2020. Coronavirusset og markantstigningen af i antallet smittede patienter i USA, skabte panik-sælg på de amerikanske indeks, og dette vil påvirke de danske og europæiske markeder negative i næste uge.

Her kan man se, oversigten over VIX indekset siden 1999. Som det kan ses, VIX indekset steg i løbet af uge 12 til samme niveauet som i 2008.

Oversigten over de store indeks viser samme mønstre på alle indeks, undtagen VIX indekset, som altid udvikler sig omvendt.

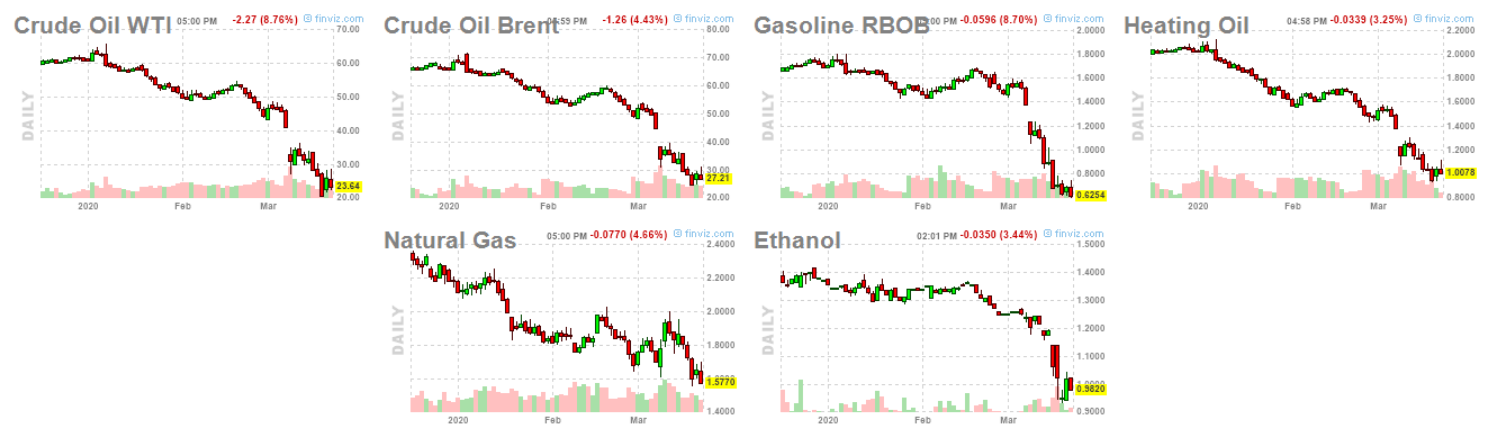

Energisektor:

Olie og olie-relateret produkter udviklede sig også negative i løbet af uge 12. Frygt for en recession, priskrig mellem Rusland og Saudi Arabien og en lav efterspørgsel efter olie, sendte olien under min langsigtede kurs på short positionen 32$ per tønde. Crude Oil WTI lukkede i kurs 23.66$, fredag den 20-03-2020. Det er meget svært for olieproducerende lande at tjene penge på olie, idet kursen er meget tæt på omkostningerne til at producere olie i de fleste lande. Jeg kan godt finde på at købe en position i olie i disse niveauer og være lang, så længe kursen er over 20$ per tønde og vil supplere med flere, hvis/når olien begynder at stige igen.

Metallerne:

Metallerne udviklede sig negative i løbet af uge 12. Jeg havde et negativt syn på metallerne i de sidste par uger. De fleste private investorer, købte op i guld og guldmine aktier i de sidste par uger, idet de troede, at guld og guldmine aktier vil stige, når markedet falder, men de tog fejl og guld blev presset under 1600$ og videre under 1500$. Faldet i guldpris, havde meget negativ kurspåvirkning på mange af de små og store guldminer aktier, som de fleste private investorer købte op i de sidste par måneder. Jeg forventer ikke markant stigning i guld i næste par uger, og har et neutralt syn på guld, så længen kursen er over 1500$. Teknisk har alle metallerne fået en bund i disse niveauer og man kan eventuelt begynder at købe små positioner i guld-sølv nu, idet sandsynligheden for yderligere falde eller blevet mindre.

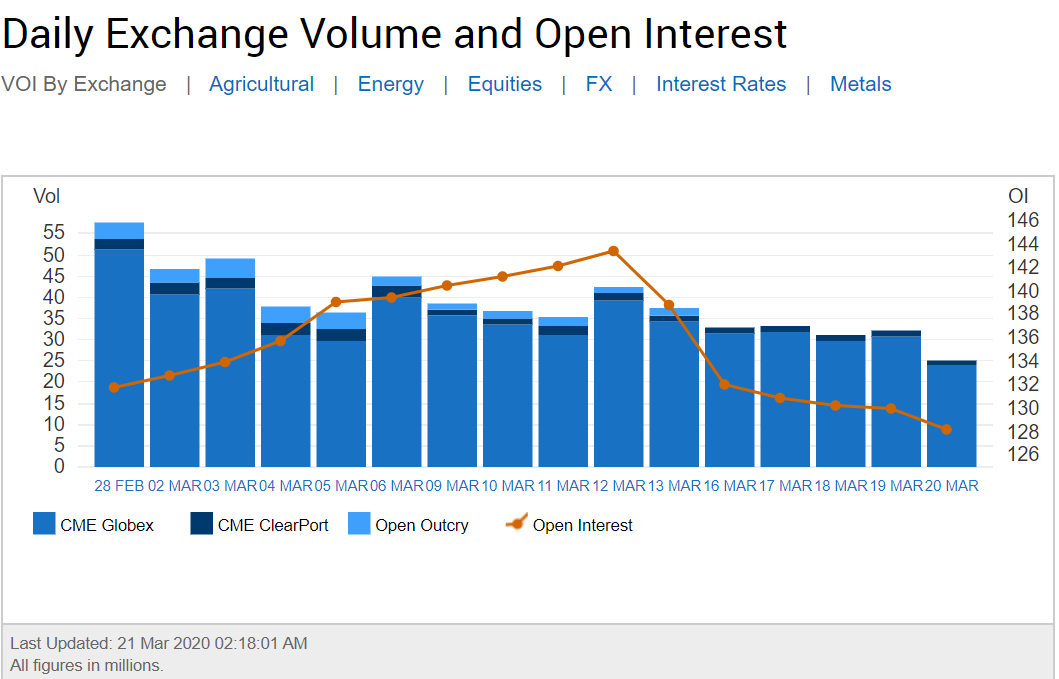

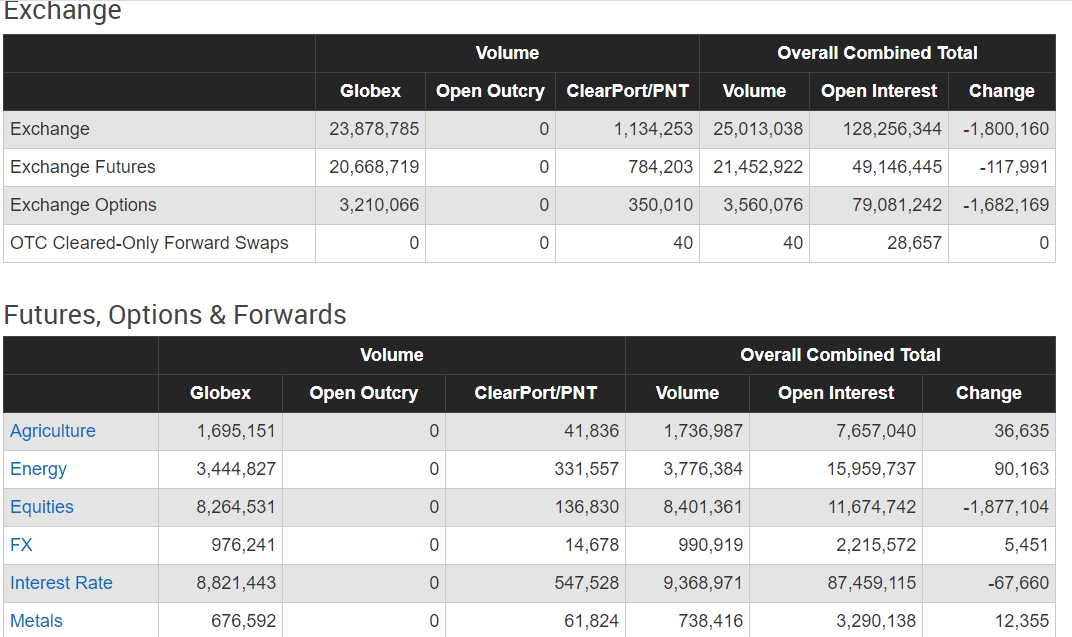

Volumen og Open Interest:

Som det kan ses, både Volumen og Open Interest er faldende siden den 12-3-2020, og dette er et meget negativt signal for kursudviklingen for aktiemarkedet. Faldende volumen og open interest indikerer, at de store spillere ikke er interesseret at handle med de forskellige finansielle instrumenter på nuværende tidspunkt og man skal forvente yderligere falde i næste par dage. Køberne i disse situationer er oftest short sælgerne, som køber op, afleverer tilbage og lukker deres short positioner med afkast.

Tabellen nedenunder viser, antallet af de forskellige finansielle kontrakter, som blev handlet fredag den 20-3-2020 i forhold til torsdag den 19-03-2020. Et negativ tal, fortæller færre handler/kontrakter i forhold til dagen før. Som det kan ses, er der markant fald af kontrakter i valutamarkedet, men en stigning på metaller og energisektorer. Dette kan være med at holde hånden under metallerne og olie-relateret produkter på kort sigt, idet de er faldet markant i de sidste par uger. Man kan også forvente en kortsigtet stigning i begge sektorer.

Kursudviklingen på guld på dags chart viser, at guld har fået støtte i kurs omkring 1450$, og køberne kom på banen og prøvede at presse kursen over 1500$. Som det kan ses, de Large Trader solgte ud af guld siden midt i feb.2020, derfor blev guld faldet tilbage. De store spillere købte op i guld siden juni/2019 og pressede kursen op i kurs 1700$, men siden jan-feb-2020, solgte de ud af guld, mens de fleste af private investorer købte op i håbet, at guld vil stige markant i disse krisetider. Billedet viser også, hvem bestemmer retningen i markedet og hvis man vil være en del af vinderne, så skal man være på samme side, som de professionelle investorer og ikke på private investorernes side.

Kursudviklingen for olie med COT rapport i bunden viser, at olie har fået en kort sigtet bund i kurs omkring 20$ per tønde, og som skrev tidligere, de store spillere er kommet på banen i disse niveauer og holder hånden under kursen.

Disclaimer:

Jeg kan ligesom alle de andre se, at man har mulighed for at købe op i nogle de aktier, som er faldet markant i de sidste par uger, og hvis markedet vender her, så kan man opnå et pænt afkast.

Jeg tror desværre ikke, at bunden er nået endnu og der er risiko for yderligere fald i næste par dage/uger på aktiemarkedet, derfor vil jeg ikke købe nu.

Som jeg har fortalt mange gange før, investering/trading handler ikke om, at hvor mange penge, man kan tjene, men hvor mange penge, man risikerer at tabe. Alle de investorer, som købte op i sidste par dage-uger, fordi markedet steg en eller to dage, har sikret opdaget, at de tog fejl.

Jeg vil ikke være lang i markedet (hverken i de danske eller udenlandske aktier) på kort og lang sigt, så længe S&P 500 ligger under kurs 2350$ eller under kurs 2565$.

Jeg kan godt finde på at købe en position i metaller eller olie til swing trade med meget tæt stoploss. Jeg er short i markedet, idet jeg mener, man kan købe aktierne til lavere kurs i næste par dage/uger.

Jeg ved ligesom alle andre heller ikke, om markedet er op eller ned med 20% om 6 måneder, selvom jeg bruger mange timer til at analyser markedet osv., men jeg kender min risiko inden jeg køber/sælger et givende produkt, derfor ved jeg, hvor meget jeg kan tabe, hvis markedet udvikler sig mod min forventning, og denne risiko har jeg allerede accepteret.