Oversigt over aktiemarkedet

Markedet udviklede sig meget positiv i løbet af uge 23. Alle indekser lukkede i højere kurs end sidste uge, og optimismen er kommet tilbage til markedet. Genåbningen af samfundet i hele verdenen har skabte positiv stemningen, og faldende arbejdsløse i USA efter genåbningen af samfundet gav en ekstra skub til markedet, selvom faldet var forventet, kan ikke se, hvorfor markedet i USA skulle stige markant på den positive jobstal.

Alle indekser nærmere sig ATH, dvs. kurserne ligger i området før coronavirusset, trods mange de negative økonomiske nøgletal, og dette skal man være opmærksom på, når man køber aktier i disse dage.

De fleste aktier er steget siden 23-03-2020, men nogle virksomheder, som vægter mere i indekset har trukket markedet op. Tech aktier, herunder de såkaldte FANG aktier ( Facebook, Amazon, Netflix, Google og Tesla) er nogle de virksomheder, som klarede sig bedst.

Der er stadigvæk en del virksomheder som ligger meget lavere kurs, trods stigningen i de sidste par dage/uge.

Bil, fly industri og forbrugs aktier ligger i meget lavere kurs, som man kan kigge på, hvis man mener, krisen er over.

Fundamentalt er der stadigvæk mange negative signaler i økonomien, men investorerne køber op, idet de mener alt er indpriset i kursen.

Lukkekurs over modstandszonen i S&P500 i kurs 2950$, gav teknisk køb signal og markedet steg efterfølgende. Jeg er teknisk positiv på markedet, så længe S&P 500 ligger over 3000$.

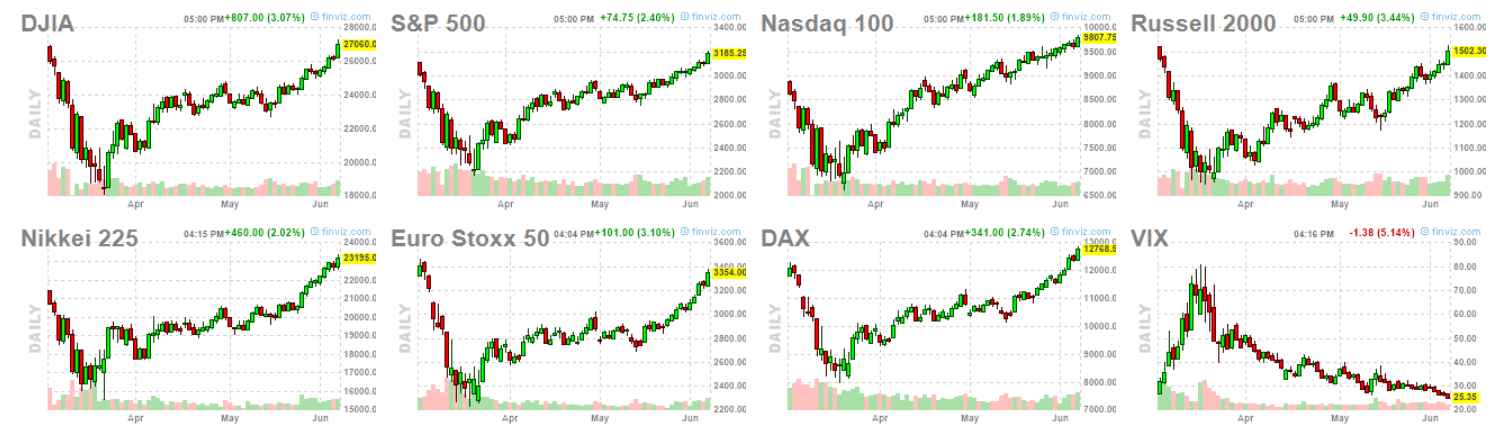

De store indeks:

Oversigten over de store indeks, som bestemmer retningen for resten markedet viser, at alle indekser havde været i opadgående trend siden 23-03-2020, hvor markedet havde fået bunden på nuværende tidspunkt. Som det kan ses, fra den 13-april-2020 til 15-maj-2020 var næsten alle indekser i konsolideringsfase( modstandszonen) og ved brød op igennem toppen den horisontal trend kanal, kom køberne på banen og pressede kurserne højere op.

VIX-indekset er faldende siden marts/2020, og dette indikerer, at investorerne er mindre nervøse og færre dækker forsikring på deres portefølje. Kursen ligger stadigvæk i neutral området 25-50. Når VIX-indekset ligger i kurs omkring 10-12, er næsten alle positive, og skal ikke ret meget til at ændre stemningen i markedet og omvendt , når VIX-Indekset ligger i krus 80-90, er næsten alle negative/nervøse og skal ret meget til at gøre dem yderligere nervøse.

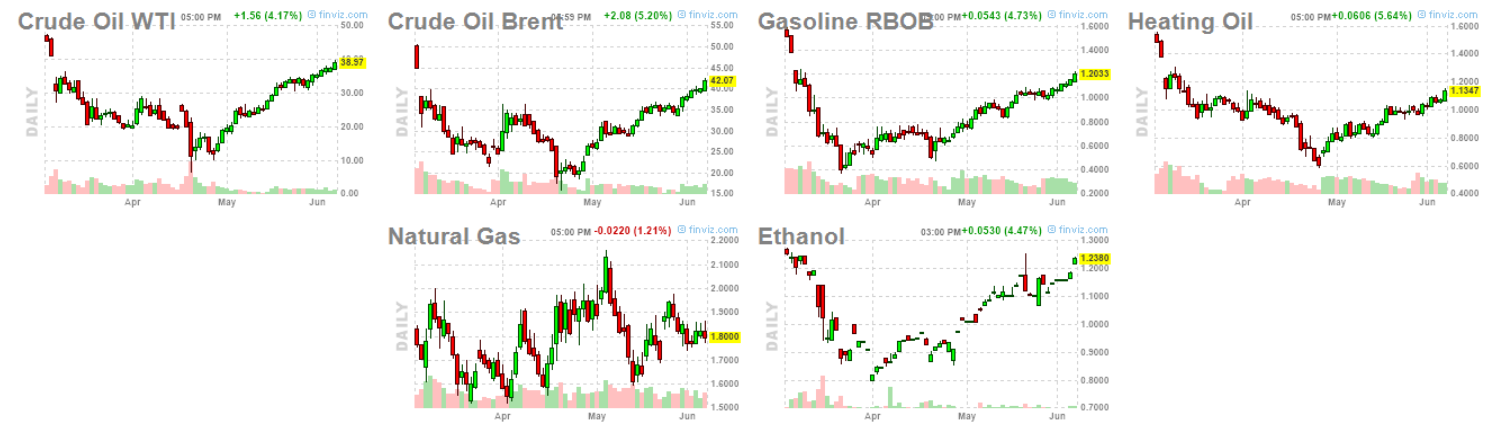

Energisektor:

Olie og olie-relateret produkter udviklede sig positive i løbet af de sidste par uger. WTI olien tester modstandszonen i kurs omkring 40$ per tønden. Jeg er positiv på olie siden kurs 15$ per tønden og forventer olie i højere kurs i næste par uger/ måneder i takt med efterspørgsel på olien stiger.

Metallerne:

Guld ligger i konsolideringsfase siden slutningen af April/2020, hvor kursen bevægede sig mellem 1680-1750$. Teknisk forventer guld til lavere kurs i næste par dage/ uger. Kursen er ved at bryde ned igennem bunden af den horisontal trend kanal og ved lukkekurs under, vil der komme flere sælgere på banen og presse kursen længere ned. Sølv udviklede sig bedre end guld i de sidste par uger, men sølv fik modstand i kurs omkring 19-20$ per ounce, som er stærkt modstand til kursen.

Kobber eller ”Doktor Copper”, som bruges i industrien og har direkte sammenhæng med verdensøkonomien er stigende siden slutning af marts, og ligger lige under 2600$, som er modstands til kursen.

Teknisk analyse af guld på dags chart, den 3-05-2020 viser, at guld ligger i konsolideringsfase og kursen ligger under sin 20 dags glidende gennemsnit (20SMA), som er den første tegn på at sælgerne er kommet på banen.

Teknisk analyse af guld på 4 timers chart, den 5-05-2020 viser, at der er blevet dannet lavere toppe og lavere bunde på kortere tidsinterval. Negativ volumen balance ( stigende negativ volumen i de dage, guld falder og faldende volumen, i de dage guld stiger) indikerer, at der er ikke momentum i guld. Der er også blevet dannet ”Death Cross”(20SMA bryder ned igennem 50SMA ). Både 20SMA og 50SMA er nedadgående på 4H, dette indikerer at guld vil blive presset ned mod den kortsigtede støttezonen 1650$ og længere ned mod 1550$ per ounce.

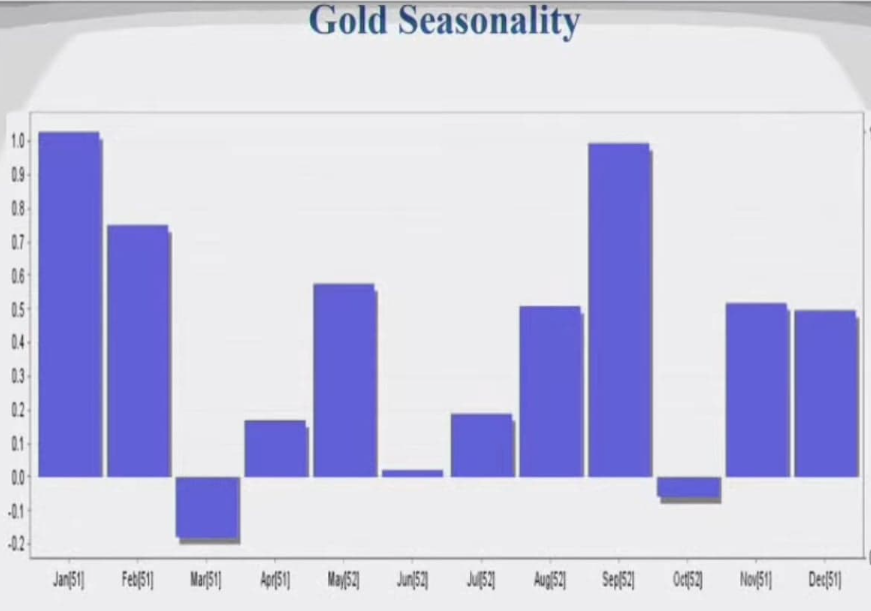

Billedet viser sæsonudsving på guld. Som det kan ses, historisk er der lavt efterspørgsel efter guld i juni og juli måneder. Jan/feb, og september er der større efterspørgsel efter guld. Alt indikerer, at guld vil være i lavere kurs i næste stykke tid.

Volumen og Open Interest:

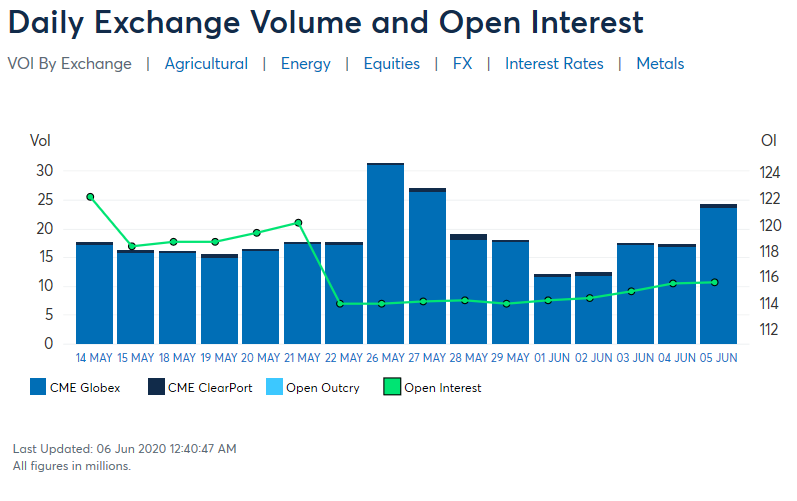

Stigende volumen og open interest er et positiv signal for kursudviklingen i fremtiden. Open interest er moderat stigende siden 22-05-2020, men fra meget lavere værdier. Volumen er også stigende og der kom markant stigning i volumen fredag den 05-06-2020. Stigende volumen og open interest indikerer, at vi skal forvente at markedet i højere kurs i næste stykke tid, medmindre der kommer nogle negative nyheder i næste uge.

Opsummering:

Jeg kan fundamental ikke retfærdiggøre stigningen i markedet i de sidste par dage/ uger. Jeg er teknisk positiv på markedet, så længe markedet ligger over deres konsolideringszonen (S&P500 over 1950-3000$). Jeg mener stadigvæk der er risiko for korrektion i markedet, men så længe markedet stiger og kurserne ligger over deres 20 og 50SMA, skal man være i markedet. Hvem ved, det kan godt være at køberne presser S&P500 over den tidligere top i kurs 3400$ og laver en højere top eller sælgerne kommer på banen igen i næste par dage/ uger og presser S&P500 ned mod 3000$ igen.

Heldigvis er der ikke nogen, som har svaret på spørgsmålet, om markedet er i højere eller lavere kurs om et par måneder. Jeg var selv en af dem, som både teknisk og fundamental troede/mente, at markedet skulle/skal være i lavere kurs, men markedet steg mod min forventning. Jeg er en aktiv trader og søger muligheder både i op og nedgående markedet. Alle dem, som solgte ud af deres portefølje i slutning af marts/2020 og havde været på sidelinjen med kontanter, ærgrer sig over i dag, at de ikke havde været med til stigningen i de sidste par måneder, og dem, som købte op i slutningen marts har fået kanon godt afkast på deres investeringer. Dem som sidder på sidelinjen med kontanter, ”HÅBER” hver eneste dag, at markedet snart krakker, så har de kapital klare til at købe op, idet de tog fejl sidste gang, mens dem der købte på vej op, ”HÅBER” at markedet fortsætter opad trods alle de negative nyheder eller det er tvivl om skal sælge nu og tager gevinsten. Hvilket af de to grupper vil opfylde deres ønske, er der ikke nogen der ved, derfor er det vigtigt, at man har en strategi og følger strategien, så længe man kan se, at ens strategi virker. Der er ikke nogen strategier som virker 100%, derfor bør man ikke være sur på sig selv eller markedet, fordi markedet udvikler sig mod ens forventning og ens portefølje udviklede sig mod forventningen. Dette er en del af spillereglerne i investeringsverden. Alle laver fejl, men man skal lære af ens fejl og ikke begår samme fejl hele tiden.