Oversigt over aktiemarkedet

Jeg vil starte med at sige godt nytår til alle medlemmer. Jeg håber, at I havde haft ok afkast på jeres investeringer i 2019.

De fleste markeder er steget med 15-20% i 2019, og flertallet af investorer har bemærket, at deres kapital er vokset i 2019, medmindre de har købt aktier i nedtrend og har suppleret med flere på vej ned.

Jeg skrev i mine tidligere nyhedsbreve i slutning af 2019, at jeg havde reduceret i mine cykliske aktiver og nu havde overvægt af defensive aktiver, herunder guld- og sølvaktier. Grundet til, at jeg solgte ud af mine cykliske aktier, var, at jeg så en nært forestående korrektion i markedet.

Aktiemarkedet er steget i de første 2 uger af 2020, trods en række negative nyheder, herunder konfliktet mellem Iran og USA, som kunne presse kurserne ned. Dette kan være et meget positivt signal og give belæg for at tro, at aktiemarkedet vil kunne stige yderligere i løbet af de næste par uger. Jeg er dog ikke så optimistisk som mange andre og forventer stadigvæk en snarlig korrektion i markedet. Jeg mener, at kurserne er holdt kunstigt oppe ved, at FED køber op i markedet for at holde hånden under kurserne og reducerer paniksalg på aktiemarkedet.

Fredag den 10-01-2020 har jeg derfor solgt yderligere ud af mine aktier og reduceret min portefølje med 80-90%, mens kurserne er næsten på toppen og køberne er aktive. Jeg havde haft ok afkast i 2019 og fik i de første to uger af 2020 også et pænt afkast på mine swing-trades, f.eks. af Beyond Meat Inc., men jeg ser en kæmpe risiko for en korrektion i markedet allerede i næste uge, og derfor vil jeg helst have en del kontanter, hvis markedet udvikler sig, som jeg forventer i næste uge.

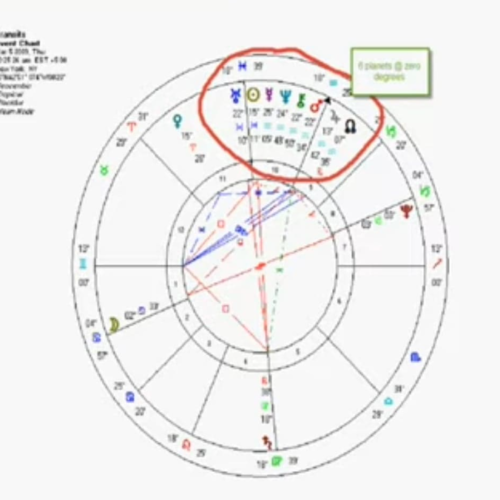

Der er sikkert mange, som vil høre, hvorfor jeg forventer, at vi vil se en korrektion i markedet i næste uge. Dette lyder måske lidt underligt eller langt ud, men nogle af de større spillere i markedet benytter astrologi til at forudsige kursudviklingen. Jeg vil ikke komme ind på, hvordan eller hvorfor jordens placering i forholdt til andre planeter i vores solsystem kan påvirke kursudviklingen på aktiemarkedet, men vil til gengæld vise to diagrammer fra Astro-Trend, som viser placering af planeterne i marts 2009, hvor markedet krakkede. Vi ser samme næsten samme placering i næste uge.

Som det kan ses på billedet nedenunder fra marts 2009, var næsten alle planeter i samme side den dag, hvor markedet krakkede. Astrologerne, som hjælper nogle de store finanshuse, herunder Goldman Sachs, mener, at placeringen af planeterne i forhold til hinanden, var grunden til markant fald på aktiemarked. Om man vil tro på denne teori eller ej, må man selv bestemme.

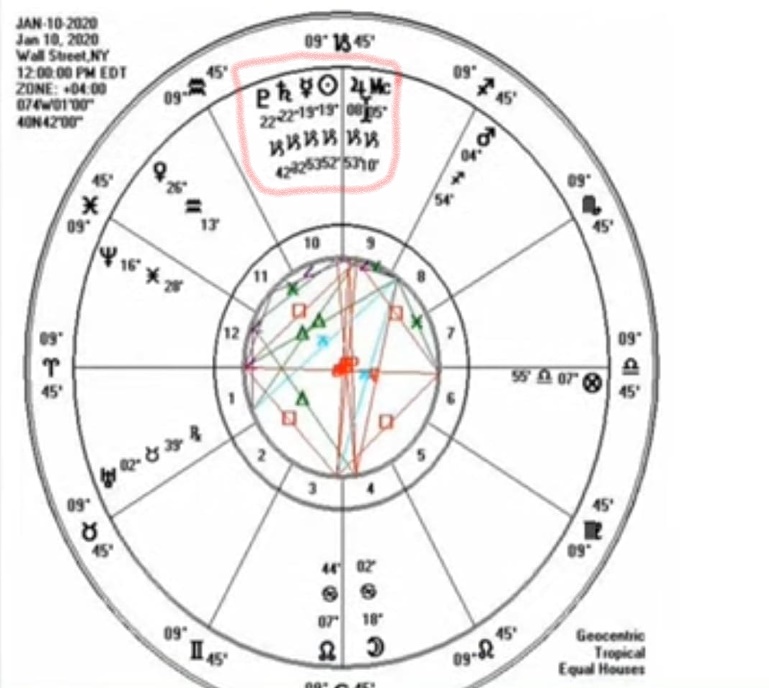

Den nedenstående billede viser placeringen af planeterne i forhold til hinanden den 10-1-2020. Placeringen indikerer, at vi allerede på mandag eller senest onsdag ser samme reaktion i markedet som i marts 2009. Hvis vi ikke ser en korrektion i markedet i næste uge, så skal man glemme alt om astrologi i finansmarkedet, idet der ifølge astrotrader-teorien helt klart vil komme en korrektion i næste uge.

Oversigt over de store indekser:

Udviklingen i de store indekser i USA, Kina, Japan og Tyskland bestemmer retningen for kurserne i resten af verden. Billedet nedenunder viser en oversigt over nogle af de store indekser i verden på dagscharts over sidste tre måneder. Som det kan ses på billedet, er næsten alle indekser steget i de sidste tre måneder, men det amerikanske marked har klaret sig bedre end de andre. Japanske Nikkei 225 har testet den tidligere bund i 23000 mange gange, og tyske Dax har i løbet af de sidste par uger også testet den tidligere bund i 13000 og den tidligere top i 13454 et par gange.

VIX indekset viser volitaliteten på markedet. Dette betyder, at VIX indekset ligger meget lavt (omkring 1015), når alle deltagere i markedet er optimistiske, og at VIX indekset ligger højt (over 25-30), når investorerne er pessimistiske og nervøse. VIX indekset ligger p.t. omkring 12-13. Dette indikerer, at de fleste markedsdeltagere er positive, men når alle er positive, så skal der ikke ret meget til at ændre på situationen.

Her kan man se en oversigt over udviklingen fredag den 10-01-2020 i alle de aktier, som er med i det amerikanske indeks S&P500. Som billedet viser er der flere faldende end stigende aktier:

Nedenstående grafer viser kursudviklingen fredag den 10-01-2020 i de tre store amerikanske indekser. Som det kan ses på billedet, følger alle tre indekser hinanden, og der er blevet dannet samme mønstre på alle tre. Dette er et meget kortsigtet syn på markedet, idet graferne kun viser kursudviklingen for fredag den 10-1-20. Man kan se, er der er blevet dannet en lavere top på kort sigt, hvilket indikerer, at sælgerne er ved at overtage magten i markedet, mens køberne trækker sig lidt tilbage. Man kan ikke ud fra kursudviklingen for kun en dag drage en konklusion og sige, at vi er på vej ned, men hvis man tror på astrotrader-teorien om, at vi vil se en korrektion i markedet i næste uge, så kan man forstille sig, at nogle af de store spiller allerede i fredags var begyndt at sælge ud af deres porteføljer.

Oversigt over metaller:

Man kan ikke vurdere markedet uden at kigge på kursudviklingen for metaller, herunder guld. Billedet nedenunder viser kursudviklingen for metaller på dagscharts for de sidste tre måneder. Som kan ses på billederne, er alle metaller steget i løbet af de sidste tre måneder, men palladium har klaret sig bedst. Metallerne stiger normalt, når investorerne er nervøse og vil have lidt sikkerhed i deres portefølje, men i løbet af de sidste tre måneder, steg både indekser og metaller, hvilket kan give lidt forvirring. Jeg mener, at aktierne (indekserne) kun er steget, fordi FED vil holde hånden under markedet og derfor pumper penge ud i markedet. Desuden har minus-renterne presset en del nye investorer på banen, idet de ikke kan få nogen form for rente i banken, men ønsker et afkast på deres kapital. Guld er steget, idet de store/små spillere er nervøse og køber op i guld for at beskytte sig selv imod en eventuelt korrektion i markedet.

Kursudviklingen på guld i sidste 12 måneder inkl. COT rapport viser, at siden maj/juni-19 kom de så såkaldte ”Large Traders” (den røde kurve) på banen og købte op i Guld og i takt med de købte op, steg guld fra ca 1300$ til kurs omkring 1600$.

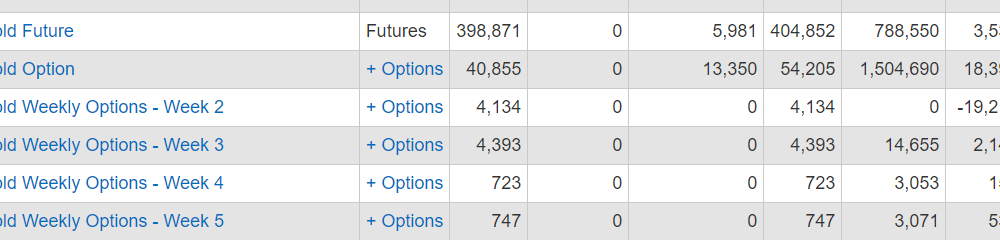

Som kan ses af tabellen nedenunder, steg ”open interest” for guld på både futures og option produkter, hvilket fortæller, at der er flere, som ønsker at købe guld.

Olie:

Man kan heller ikke analysere markedet uden at kigge på kursudviklingen for olie. Som nedenstående graf over kursudviklingen for crude olie viser, er kurs 65$ nu blevet testet to gange (i maj 2019, da Iran beskød nogle saudiarabiske raffinaderier og i januar 2020, hvor USA ramte en Iransk nøgleperson i Irak), og i begge tilfælde kom sælgerne på banen og pressede kursen ned igen. Der er blevet dannet en ABCD formation med dobbelt top i omkring kurs 65$, hvilket er en god

mulighed for at sælge short. Når olie falder på trods af konfliktet mellem Iran og USA og risikoen for yderligere optrapning, så ser jeg kursen for olie falde længere ned i løbet af de næste par dage/uger.

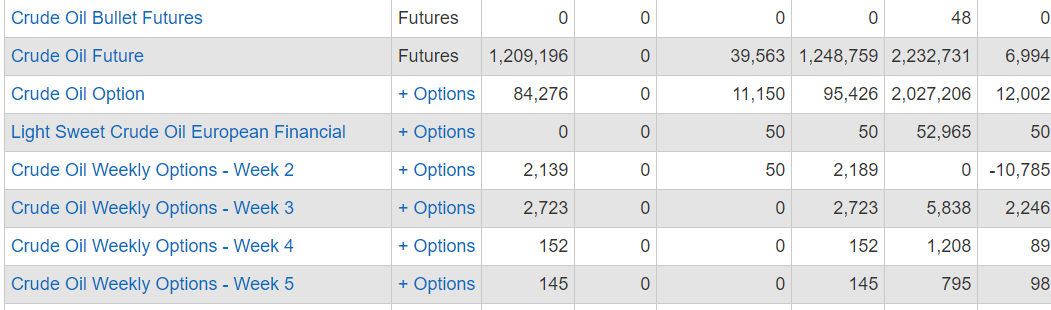

”Open interest” på olie er faldet i løbet af de sidste 2 uger, og kursen er blevet presset ned under 60$. Fredag den 10-1-20 steg dog både future og option produkter i olie, og det indikerer, at der er kommet nogle køber på banen. Man skal dog være opmærksom på, at en del af disse køber kan være short sælgerne, som solgte olie til kurs 65$ og nu køber deres positioner i olie tilbage, idet de lukker deres short-positioner med fortjeneste.

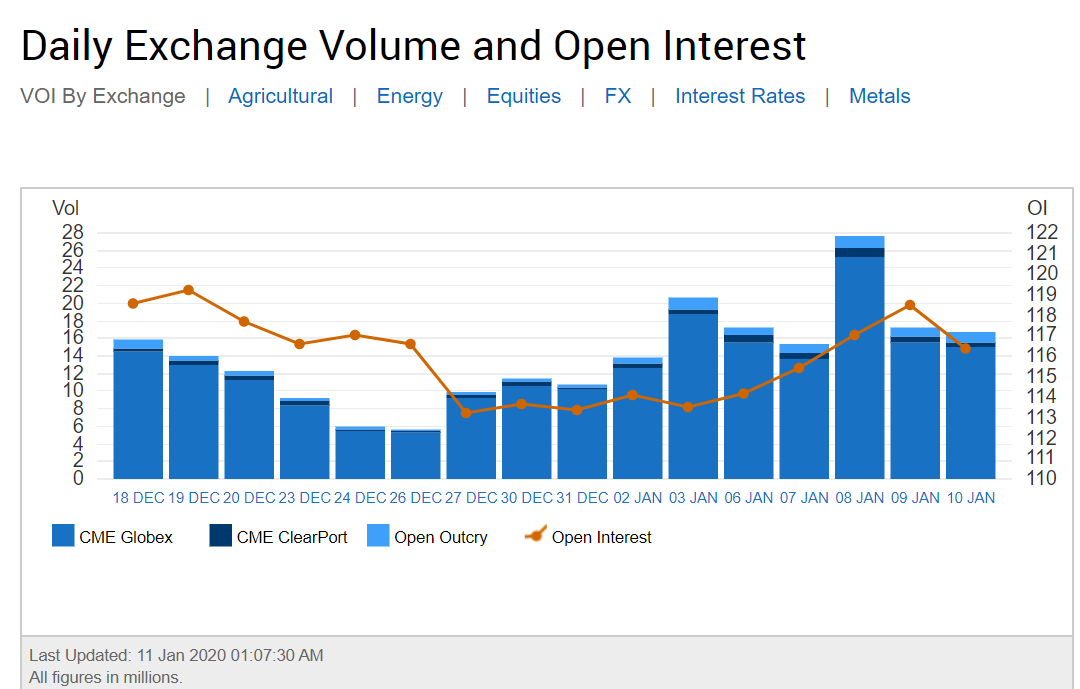

Diagrammet nedenfor viser volumen og ”open interest” på markedet i perioden fra den 18. december 2019 til fredag den 10. januar 2020. Som det kan ses på diagrammet, er volumen og ”open interest” steget fra den 27. december 2019 til den 8. januar 2020, men i sidste 2 dage op til den 10. januar 2020 faldt både volumen og ”open interest”. Når kurserne på markedet stiger, mens volumen og ”open interest” falder, indikerer det som oftest, at en nedtrend/korrektion er på vej. Når

kurserne på markedet stiger, mens volumen og ”open interest” falder, så er det oftest, fordi køberne i markedet er short-sælgerne, som køber op for at lukke deres short-positioner.

Disclaimer/ konklusion:

Jeg har i løbet af fredag den 10-01-2020 solgt yderligere ud af min portefølje og har kun få positioner tilbage, idet jeg ønsker at reducere min risiko i forbindelse med en eventuel korrektion i markedet i løbet af de næste par dage/uger. Jeg overvejer muligheden for at købe nogle bear certifikater, så jeg vil kunne tjene på min forudsigelse.

Analysen er ikke ensbetydende med, at jeg får ret på i min forudsigelse, men for kunne beskytte min kapital mod en eventuel korrektion, har jeg været nødt til at reducere min risiko. Hvis markedet udvikler sig, som jeg forventer, og kurserne bliver presset ned, så har jeg beskyttet min kapital. Hvis markedet mod min forventning fortsætter opad i løbet af de næste dage/uger, så har jeg ikke tabt penge, men har blot mistet et muligt afkast.

Jeg vil bare understrege, at man ikke skal øge sin risiko i løbet de næste par dage og eventuelt sælge ud af ens risikofyldte aktiver. Hvis vi ser en korrektion i markedet, så vil de cykliske/ risikofyldte aktiver falder mere end de defensive aktiver.

Med venlig hilsen

Mohammad K. Lauritsen

Fibo Invest